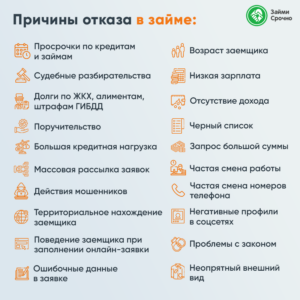

Почему отказали в займе? ТОП-20 причин

Для некоторых граждан займ в МФО — это порой единственная возможность пополнить свой кошелёк дополнительными средствами. В такой ситуации совсем не хотелось бы получить отказ. В статье мы раскроем ТОП-20 причин, объясняющих, почему МФО могли вынести отрицательное решение по заявке.

Перед тем, как мы перейдём к главному вопросу, хотелось бы напомнить одну важную вещь. Решение по онлайн-заявке сегодня принимается роботами, которые изучают тысячи параметров. Они анализируют совокупность факторов, не акцентируя внимание на каком-то одном параметре. Поэтому ниже скорее указаны не причины отказа в займе, а факторы, которые могут негативно влиять на оценку кредитоспособности заёмщика.

Просрочки по кредитам и займам

Сегодня любой кредитор перед тем, как одобрить онлайн займ гражданину, проверяет его кредитную историю. И он обязательно там увидит наличие просрочек по прошлым или действующим микрокредитам. Если это были небольшие просрочки на 2-3 дня, которые заёмщик быстро закрыл, то такая история не считается плохой. Но, если гражданин допускал месячные просрочки, с которыми так в итоге и не разобрался, то у его кредитной истории наблюдаются явные проблемы. Такую историю нужно улучшать.

Качество кредитной истории входит в число факторов, которые оказывают наиболее сильное влияние на итоговую оценку заёмщика в ходе принятия решения по его заявке. Поэтому советуем уделить внимание этому параметру.

Судебные разбирательства

МФО и банки в обязательном порядке проверяют заёмщика по базам судебных актов. Если гражданин доводил дело до суда по своему кредиту или займу, то снова взять деньги в долг ему будет проблематично. Никто не хочет связываться с заёмщиком, который не может вовремя заплатить по своим долгам и создаёт для кредитора дополнительные трудности.

Также кредиторы смотрят по базам не было ли по заёмщику принято решение суда о признании его банкротом.

Долги по ЖКХ, алиментам, штрафам ГИБДД

Заёмщикам очень важно иметь хорошую платёжную дисциплину. При этом вовремя платить нужно не только по кредитам и займам, но и другим обязательствам. МФО сегодня сотрудничают с мобильными операторами, интернет-провайдерами, компаниями жилищно-коммунальных услуг и т. д. Через них они получают информацию о том, как гражданин платит по своим счетам. Если наблюдаются частые задержки и просрочки, то это негативно сказывается на оценке заёмщика.

Поручительство

Часто бывает, что граждане по просьбе друга или родственника соглашаются быть для них поручителями. Друзья и родственники после этого получают онлайн кредит. А вот поручитель получает в свою кредитную историю запись о новом статусе. И если он обратится в банк или МФО за деньгами, то кредиторы могут отказать в выдаче средств. Для них это слишком рискованный клиент. Если родственник или друг перестанут платить по своему кредиту, то за них платить чужой долг будет поручитель.

Большая кредитная нагрузка

Важным фактором является уровень кредитной нагрузки заёмщика. Можно иметь много кредитов и займов, если при этом гражданин имеет отличный доход, позволяющий покрывать все расходы по долговым обязательствам. Сегодня банки и МФО смотрят, чтобы платежи по текущим кредитам и займам не отнимали более 40-50% от ежемесячного дохода. Если это условие не соблюдается и гражданин уже отдаёт по долгам существенную часть месячной выручки, то взять новый займ за 15 минут будет проблематично.

Массовая рассылка заявок

Некоторые заёмщики, получив отказ в одной МФО, начинают массово забрасывать другие компании своими заявками на микрокредит. Вместо того, чтобы разобраться в причинах отказа, граждане ещё больше усугубляют свою ситуацию. Дело в том, что запросы кредитной истории оставляют свои следы. И по ним можно понять, что заёмщик активно пытался взять микрозайм, но ему все отказывали, поскольку кредит так и не появился на балансе. Значит, подумают другие кредиторы, с заёмщиком что-то явно не в порядке, раз ему все отказывают. И гражданин получит очередной отказ. Таким образом, отказы будут расти, как снежный ком, ухудшая и без того сложное положение заемщика.

Чтобы разобраться в ситуации, советуем запросить для начала свой кредитный рейтинг. Также сервис подскажет, на какую сумму может рассчитывать гражданин и куда ему лучше обратиться за деньгами.

Действия мошенников

Бывают случаи, когда гражданин всегда исправно платил по своим долгам, имеет отличную кредитную историю и стабильный доход, но при подаче заявки на микрокредит получает отказ. Здесь нужно срочно получить список бюро кредитных историй, в которых есть информация о заёмщике и обратиться туда для получения досье.

Возможно, на гражданина мошенниками был оформлен кредит. Если это так, то заёмщик сразу же увидит информацию об этом в кредитной истории. Далее уже нужно будет обращаться к кредитору для решения проблемы.

Если гражданин сможет доказать, что кредит оформили мошенники, то затем можно написать заявление в бюро кредитных историй на удаление недостоверных данных. Это поможет очистить досье от чужих следов.

Территориальное нахождение заёмщика

Кредиторы с помощью технических возможностей отслеживают страну, регион и город подачи онлайн-заявки гражданином. Если он отправляет заявку на займ круглосуточно, находясь при этом за рубежом, то, скорее всего, ему откажут в выдаче средств. Здесь есть несколько объяснений. Во-первых, непонятно, когда гражданин вернётся домой и планирует ли вообще это делать. Во-вторых, МФО опасаются набегов мошенников, которые часто ведут свои атаки из-за рубежа. Поэтому на сайты некоторых МФО даже невозможно зайти, находясь за границей.

Поведение заёмщика при заполнении онлайн-заявки

Умные системы многих МФО сегодня отслеживают поведение заёмщика на сайте перед оформлением заявки и во время ввода данных. Положительно воспринимается факт, когда гражданин перед подачей заявки сначала изучает условия кредитования, тщательно подбирает сумму и срок, знакомится с условиями возврата и т. д. А вот, если новый заёмщик, который никогда не сотрудничал с данной МФО, попадает на сайт и сразу запрашивает максимальную сумму, не интересуясь условиями, то такой клиент выглядит для МФО подозрительно.

Во время оформления заявки МФО смотрят, как гражданин вводит свои данные. Если он задумывается над ФИО, сначала вводит одни данные, а потом удаляет и указывает другие, то это будет тревожным сигналом для кредитора.

Также МФО смотрят, чтобы заёмщик сам заполнял все данные. Плохо относятся к случаям, когда заёмщик вставляет в поля откуда-то скопированные данные, например, ФИО, номер телефона и т.д.

Ошибочные данные в заявке

Все данные в заявке на микрозайм должны быть достоверными, проверенными и актуальными. Любая ошибка, неточность или даже опечатка может привести к тому, что МФО откажет в выдаче заёмных средств.

Поэтому при оформлении заявки нужно быть очень внимательным, нельзя пропускать поля анкеты, стоит указывать, как можно больше полезной информации о себе. Всё это приветствуется кредиторами.

Возраст заёмщика

Перед подачей заявки на займ гражданам нужно знакомиться с обязательными требованиями. Их не так много у МФО. Обычно они сотрудничают с гражданами РФ при наличии банковской карты и актуального номера мобильного телефона. Также каждая МФО указывает свои требования к возрасту заёмщиков. Некоторые МФО работают с гражданами от 18 лет. Другие МФО хотят выдавать займы лицам старше 20 лет. Также есть и максимальный возрастной порог. Если гражданин не попадает в установленные рамки, то в выдаче денег ему будет отказано.

Низкая зарплата

В стране есть граждане, которые получают зарплату на уровне официального МРОТ. Напомним, в 2023 году размер минимальной зарплаты составил 16,2 тыс. рублей.

Надо сказать, что МРОТ находится недалеко от прожиточного минимума. Это значит, что почти всю сумму своей минимальной зарплаты гражданин потратит на удовлетворение основных нужд. На оплату кредитов и займов у него ничего не остаётся. Поэтому взять в долг с низкой зарплатой будет сложно.

Отсутствие дохода

МФО не требуют у заёмщиков справок о доходах, но по своим каналам они всё равно проверяют наличие дохода у заёмщика. Важно иметь стабильные поступления. Например, гражданин может сдавать квартиру, получать стипендию, заниматься регулярными подработками. При отсутствии дохода или нерегулярном поступлении средств на счёт рассчитывать на микрозайм будет сложно.

Чёрный список

Многие МФО ведут свои личные списки граждан, с которыми, на их взгляд, сотрудничать в данный момент небезопасно. Возможно, ранее этот заёмщик указал в заявке заведомо ложные данные или пытался получить заёмные средства на покупку алкогольных напитков. Скорее всего, в данной МФО гражданин, находящийся в чёрном списке, деньги уже не получит. Есть шанс обратиться в другую компанию за займом. Но и здесь могут быть проблемы, поскольку некоторые МФО обмениваются своими списками с другими участниками рынка.

Запрос большой суммы

МФО всегда присматриваются к заёмщику прежде, чем выдать ему крупную сумму микрокредита. Если же новичок сразу запросит максимально возможный размер займа, то в худшем случае ему просто откажут в выдаче денег, в лучшем — снизят сумму запроса до приемлемого уровня. На крупные суммы могут рассчитывать только постоянные клиенты, проверенные временем, обладающие хорошей платёжной дисциплиной.

Частая смена работы

Все кредиторы любят стабильность в действиях клиента. Поэтому граждане, которые каждый месяц меняют работу, могут сталкиваться с проблемами при получении заёмных средств. Такие заёмщики непредсказуемы. Возможно, они в следующий раз найдут хорошую работу и высокую зарплату, а может просто уволятся и будут жить на пособие по безработице.

Частая смена номеров телефона

Также кредиторы негативно относятся к заёмщикам, которые постоянно меняют свои контактные данные. Получается, что сегодня заёмщик возьмет деньги в долг, завтра опять по привычке сменит номер телефона, а послезавтра в случае возникновения просроченной задолженности его уже никто не сможет найти по старым контактам.

Негативные профили в соцсетях

Информация из профилей заёмщика в соцсетях сегодня принимается во внимание роботами МФО. Нельзя сказать, что данная информация оказывает решающее значение на ответ по заявке, но некоторые моменты могут сильно навредить заёмщику. Например, если выяснится, что на своих страницах гражданин увлекается азартными играми, продвигает асоциальный образ жизни, активно интересуется алкогольными напитками и т.д.

Проблемы с законом

Определённым категориям граждан, которые имели в прошлом проблемы с законом, будет сложно получить заёмные средства. Здесь МФО обращают внимание на конкретные сферы, в которых были совершены противоправные действия.

Неопрятный внешний вид

Данный пункт больше относится к оффлайн-МФО, которых становится всё меньше на российском рынке. В частности, кредитные менеджеры смотрят, как выглядит заёмщик. Если у него грязная одежда, от него исходит неприятный запах, он использует в речи нецензурную лексику, то взять в долг будет практически невозможно.

Источник: Займи Срочно